Vous êtes-vous déjà demandé qui dans une banque se cache derrière la fonction de Relationship Manager (RM) ou gestionnaire de relation en français ?

Vous êtes-vous déjà demandé qui dans une banque se cache derrière la fonction de Relationship Manager (RM) ou gestionnaire de relation en français ?

Hollywood le présente comme le banquier qu’appelle le criminel véreux pour savoir si les centaines de millions détournés sont bien arrivés sur son compte à la Zürich Bank ou sur celui de sa société offshore aux Bahamas. On ne le voit quasiment jamais à l’écran, il a la capacité de reconnaître son interlocuteur au simple son de sa voix et il est toujours très arrangeant quand il s’agit d’aider à parquer un pactole en lieu sûr…

Figurez-vous que la réalité n’est pas si éloignée de la fiction, quoique plus complexe à décrire. Elle est surtout beaucoup plus gratifiante et honnête à l’égard du RM.

Un rôle clé entre client et banque

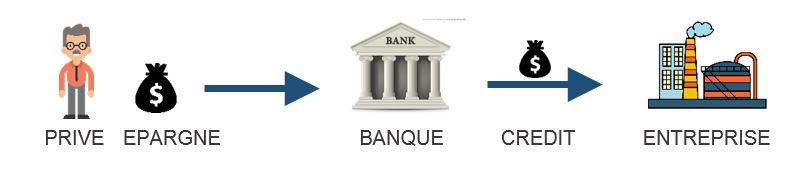

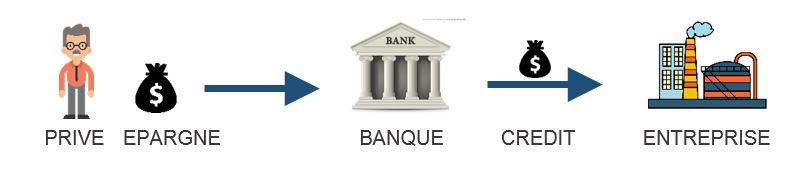

Mais avant d’aller plus loin, situons d’abord la fonction de RM par rapport aux nombreux métiers exercés dans une banque. Nous avons certainement tous en tête le fonctionnement d’une banque selon le modèle suivant :

Le client (privé) dépose son argent (épargne) à la banque; la banque va pouvoir utiliser cet argent pour financer (crédit) une entreprise.

Le client (privé) dépose son argent (épargne) à la banque; la banque va pouvoir utiliser cet argent pour financer (crédit) une entreprise.

Dans le cas de figure qui nous intéresse, nous sommes dans la relation client « privé » à banque. Nous parlons ainsi de Private Banking en référence à la division correspondante.

Il est à noter que la banque est parfaitement organisée pour répondre au plus près aux attentes multiples et plus ou moins complexes de ses clients. S’il se trouve que les besoins sont identiques pour un grand nombre d’entre eux, la banque pourra alors proposer des solutions globales, standardisées et efficientes.

A l’inverse, si les besoins sont plus spécifiques, plus complexes à mettre en place, la banque proposera une solution personnalisée, qui soit sur-mesure. Dans ce cas, elle mettra à disposition du client un conseiller dédié, le RM.

Écouter, comprendre, identifier, solutionner

Le RM est donc l’interlocuteur principal du client. C’est à lui que revient la responsabilité de mettre en adéquation les ressources nécessaires pour répondre à ses attentes et à ses objectifs. Vu la complexité du processus pour y parvenir, le RM est amené à gérer cette relation particulière. En ce sens, il accompagne son client tout au long du cycle et le présente aux différents spécialistes, auxquels il peut faire appel - en interne ou en externe - pour mettre en place la solution envisagée.

Le RM est donc l’interlocuteur principal du client. C’est à lui que revient la responsabilité de mettre en adéquation les ressources nécessaires pour répondre à ses attentes et à ses objectifs. Vu la complexité du processus pour y parvenir, le RM est amené à gérer cette relation particulière. En ce sens, il accompagne son client tout au long du cycle et le présente aux différents spécialistes, auxquels il peut faire appel - en interne ou en externe - pour mettre en place la solution envisagée.

Voici globalement comment se déroule le processus entre le RM et son client. Il peut se décomposer en cinq étapes :

- Dans un premier temps, le RM lui pose toute une série de questions afin de déterminer ses besoins et ses objectifs en terme de placements, de prévoyance retraite, de planification successorale ou fiscale.

- Le RM va ensuite aborder l’aspect patrimonial, afin de comprendre de quoi est constituée sa fortune (biens propres, revenus vs engagements, charges, impôts, etc.).

- Pour amener du conseil pour des placements financiers, le RM va devoir procéder à une analyse très fine, afin d’établir son profil investisseur, comprenant son objectif de rendement et le niveau de risques prêt à être supporté pour atteindre ce rendement.

- Une fois toutes ces informations obtenues, le RM peut lui soumettre une stratégie d’investissements correspondant à son profil investisseur.

- Le RM implémente alors la stratégie en faisant des propositions concrètes.

(Source: CREDIT SUISSE - Advisory Process)

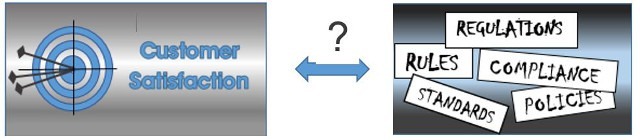

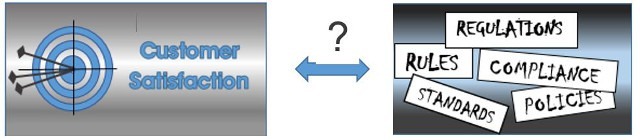

Un assemblage subtile entre satisfaction et réglementations

Au-delà de cette approche qui peut vous sembler un peu standardisée, il y a un élément primordial sans lequel une telle relation ne peut perdurer. C’est la confiance qu’inspire le RM à son client.

Cette confiance n’est évidemment pas le simple résultat d’un saupoudrage d’une substance prélevée d’une quelconque boîte magique… En fait, elle trouve sa source dans le comportement du RM à l’égard de son client, qui doit être empreint de respect, de discrétion, de savoir-être et de savoir-faire.

Si ce dernier s’acquiert en suivant des formations internes et grâce à une expérience du métier de plusieurs années, les précédentes qualités citées sont plutôt innées et sont le reflet de la personnalité propre du RM.

Toutefois, il est important de souligner que ces valeurs sont importantes au point de faire partie du code de conduite de l’entreprise.

Si nous nous penchons maintenant sur la motivation première d’un RM et que vous lui demandez quel est le but principal recherché avec son client, il vous répondra sûrement « sa satisfaction ». Et savez-vous pourquoi ? Tout simplement parce qu’un client satisfait sera davantage enclin à développer la relation avec son RM, en apportant de nouveaux fonds ou en lui présentant plein d’amis à lui.

Vous comprendrez alors aisément que pour développer ses affaires, une banque apprécie de pouvoir compter sur cette équation gagnante.

Reste que tout cela doit être fait dans le strict respect des nombreuses normes internationales, directives bancaires externes et internes et autres règlements juridiques (Convention de diligence des Banques, ordonnance sur le blanchiment d’argent, FATCA, échange automatique de renseignements, règle sur le cross-border, etc.).

Face à une telle pléthore de mesures coercitives, il faut bien admettre que depuis plusieurs années, la pratique de son art s’est énormément compliquée pour le RM. Comment arrive-t-il à concilier ce qui paraît antinomique ?

Pourtant, il faut croire que le modèle développé par les banques en Suisse est solide et performant. Prenez en compte la crise financière de 2007-2008, les problèmes structurels rencontrés par la suite au niveau mondial et le changement fondamental de paradigme avec l’avènement de la nouvelle ère favorable à l’échange de renseignements entre membres de l’OCDE, vous verrez que les avoirs en banque des clients dans les banques en Suisse se sont malgré tout maintenus. Bel exemple de résilience comme le montre le graphique suivant :

Pourtant, il faut croire que le modèle développé par les banques en Suisse est solide et performant. Prenez en compte la crise financière de 2007-2008, les problèmes structurels rencontrés par la suite au niveau mondial et le changement fondamental de paradigme avec l’avènement de la nouvelle ère favorable à l’échange de renseignements entre membres de l’OCDE, vous verrez que les avoirs en banque des clients dans les banques en Suisse se sont malgré tout maintenus. Bel exemple de résilience comme le montre le graphique suivant :

Une image « écornée », mais de véritables compétences !

Une image « écornée », mais de véritables compétences !

Revenons maintenant à notre exemple hollywoodien de toute à l’heure et reprenons les éléments décrits pour montrer ce qu’il y a de révélateur chez ce banquier :

…on ne le voit quasiment jamais à l’écran

Et pour cause, le RM cultive la discrétion ! En effet, même si les banques ont l’obligation de communiquer les informations bancaires de leurs clients étrangers aux autorités fiscales, il n’en demeure pas moins qu’elles maintiennent un secret professionnel vis-à-vis d’eux.

Et pour cause, le RM cultive la discrétion ! En effet, même si les banques ont l’obligation de communiquer les informations bancaires de leurs clients étrangers aux autorités fiscales, il n’en demeure pas moins qu’elles maintiennent un secret professionnel vis-à-vis d’eux.

Aucun RM ne va divulguer quoique ce soit sur son client, que ce soit son nom ou tout autre élément qui permettrait de l’identifier. Au même titre, nous n’aimerions pas que notre médecin commence à parler à tout venant de notre état de santé. C’est ce que nous appelons la protection de la sphère privée et le RM y est bien sûr astreint.

...au téléphone, il peut reconnaître son client au simple son de sa voix

Le RM qui arrive à cela atteint des sommets dans l’excellence du Private Banking ! Reconnaître ainsi son interlocuteur au téléphone, c’est lui donner le sentiment qu’il est le seul client de la banque ou du moins, qu’il revêt une réelle importance. Maintenant que les numéros apparaissent sur l’écran de notre téléphone, cela n’a bien sûr plus le même prestige, quoique… Personnaliser chaque relation est un art que le RM se doit de maîtriser.

Le RM qui arrive à cela atteint des sommets dans l’excellence du Private Banking ! Reconnaître ainsi son interlocuteur au téléphone, c’est lui donner le sentiment qu’il est le seul client de la banque ou du moins, qu’il revêt une réelle importance. Maintenant que les numéros apparaissent sur l’écran de notre téléphone, cela n’a bien sûr plus le même prestige, quoique… Personnaliser chaque relation est un art que le RM se doit de maîtriser.

…il est toujours très arrangeant

Arrangeant – en dehors du sens péjoratif véhiculé dans les fictions hollywoodiennes – signifie que le RM se plie en quatre pour donner entièrement satisfaction à son client. Même au-delà des limites stricto senso du monde de la finance, en solutionnant par exemple lui-même une problématique liée à l’achat d’une maison pour le client, à l’acquisition de son dernier yacht ou encore à l’inscription à une école privée pour son enfant.

Arrangeant – en dehors du sens péjoratif véhiculé dans les fictions hollywoodiennes – signifie que le RM se plie en quatre pour donner entièrement satisfaction à son client. Même au-delà des limites stricto senso du monde de la finance, en solutionnant par exemple lui-même une problématique liée à l’achat d’une maison pour le client, à l’acquisition de son dernier yacht ou encore à l’inscription à une école privée pour son enfant.

Comment décrire le RM idéal ?

Il doit pouvoir susciter une forme d’admiration aux yeux de son client, en lui montrant qu’il maitrise son domaine. Par exemple en ayant les connaissances requises en finance, géopolitique et économie. En ayant de même l’expérience des marchés boursiers pour anticiper au mieux leur évolution à court, moyen et long terme.

Il doit pouvoir susciter une forme d’admiration aux yeux de son client, en lui montrant qu’il maitrise son domaine. Par exemple en ayant les connaissances requises en finance, géopolitique et économie. En ayant de même l’expérience des marchés boursiers pour anticiper au mieux leur évolution à court, moyen et long terme.

Comprendre et savoir expliquer la spécificité des investissements destinés au client est évidemment primordial.

Le RM idéal est celui qui saura également faire preuve d’entregent, d’une grande capacité d’écoute, d’une forte volonté pour parvenir à ses objectifs, de patience, d’un sens aigu de l’organisation et d’une bonne capacité à gérer le stress.

Pour finir, il saura s’entourer des bons spécialistes pour l’aider ; il se positionnera comme le chef d’un orchestre symphonique, composé de virtuoses pour le plus grand profit et plaisir de son audience.

Quelle évolution de la fonction de RM ?

Les nombreuses règlementations qui touchent le domaine bancaire ont eu un effet considérable dans la capacité créatrice et entrepreneuriale du RM. Elles ont tronqué fondamentalement son approche avec son client, venant à devoir considérer celui-ci de prime abord non plus comme un apporteur d’affaires potentiel, mais comme un apporteur de risques potentiels.

A leur corps défendant, le RM a dû apprendre à composer avec tous ces impondérables, tandis que le client n’a pas eu trop le choix. Soit il a accepté les nouvelles règles du jeu, soit il est parti (de son plein gré ou pas).

Force est de constater que le tri s’est opéré de manière brutale dans le Private Banking ces dernières années. Au final de très nombreux clients (surtout européens) ont reconsidéré leurs priorités, poussant les banques a taillé massivement dans leurs effectifs pour contrer la baisse significative des revenus correspondants.

Vous pensez que c’est maintenant fini ? On est en droit d’en douter quand on observe un autre phénomène d’importance, celui lié à la digitalisation et à l’ubérisation de notre société.

Vous avez bien compris que les banques n’échappent pas à cette tendance ! Au contraire, elles en font leur nouveau cheval de bataille. La banque 4.0 ça vous dit ?

Au final, il faut bien considérer que tout cela va générer une déshumanisation de la relation étroite entre le client et son RM. Alors au nom de plus d’efficience, à quel avenir doit-on se préparer ? Restera-t-il de l’excellence et du taillé sur mesure au bout du compte ?

« La communication consiste à comprendre celui qui écoute »

Jean Abraham

Sources :

- CREDIT SUISSE - Advisory Process

- SwissBanking, baromètre bancaire 2016, édition 2016

Photo credits : phloxii via shutterstock.com; davidteamen via fotolia.com; GDJ via pixabay.com; flaticon; dooder; freepic; kjpargeter; asier-relampagoestudio via freepic.com

Vous êtes-vous déjà demandé qui dans une banque se cache derrière la fonction de Relationship Manager (RM) ou gestionnaire de relation en français ?

Vous êtes-vous déjà demandé qui dans une banque se cache derrière la fonction de Relationship Manager (RM) ou gestionnaire de relation en français ? Le client (privé) dépose son argent (épargne) à la banque; la banque va pouvoir utiliser cet argent pour financer (crédit) une entreprise.

Le client (privé) dépose son argent (épargne) à la banque; la banque va pouvoir utiliser cet argent pour financer (crédit) une entreprise. Le RM est donc l’interlocuteur principal du client. C’est à lui que revient la responsabilité de mettre en adéquation les ressources nécessaires pour répondre à ses attentes et à ses objectifs. Vu la complexité du processus pour y parvenir, le RM est amené à gérer cette relation particulière. En ce sens, il accompagne son client tout au long du cycle et le présente aux différents spécialistes, auxquels il peut faire appel - en interne ou en externe - pour mettre en place la solution envisagée.

Le RM est donc l’interlocuteur principal du client. C’est à lui que revient la responsabilité de mettre en adéquation les ressources nécessaires pour répondre à ses attentes et à ses objectifs. Vu la complexité du processus pour y parvenir, le RM est amené à gérer cette relation particulière. En ce sens, il accompagne son client tout au long du cycle et le présente aux différents spécialistes, auxquels il peut faire appel - en interne ou en externe - pour mettre en place la solution envisagée. Pourtant, il faut croire que le modèle développé par les banques en Suisse est solide et performant. Prenez en compte la crise financière de 2007-2008, les problèmes structurels rencontrés par la suite au niveau mondial et le changement fondamental de paradigme avec l’avènement de la nouvelle ère favorable à l’échange de renseignements entre membres de l’OCDE, vous verrez que les avoirs en banque des clients dans les banques en Suisse se sont malgré tout maintenus. Bel exemple de résilience comme le montre le graphique suivant :

Pourtant, il faut croire que le modèle développé par les banques en Suisse est solide et performant. Prenez en compte la crise financière de 2007-2008, les problèmes structurels rencontrés par la suite au niveau mondial et le changement fondamental de paradigme avec l’avènement de la nouvelle ère favorable à l’échange de renseignements entre membres de l’OCDE, vous verrez que les avoirs en banque des clients dans les banques en Suisse se sont malgré tout maintenus. Bel exemple de résilience comme le montre le graphique suivant : Une image « écornée », mais de véritables compétences !

Une image « écornée », mais de véritables compétences ! Et pour cause, le RM cultive la discrétion ! En effet, même si les banques ont l’obligation de communiquer les informations bancaires de leurs clients étrangers aux autorités fiscales, il n’en demeure pas moins qu’elles maintiennent un secret professionnel vis-à-vis d’eux.

Et pour cause, le RM cultive la discrétion ! En effet, même si les banques ont l’obligation de communiquer les informations bancaires de leurs clients étrangers aux autorités fiscales, il n’en demeure pas moins qu’elles maintiennent un secret professionnel vis-à-vis d’eux. Le RM qui arrive à cela atteint des sommets dans l’excellence du Private Banking ! Reconnaître ainsi son interlocuteur au téléphone, c’est lui donner le sentiment qu’il est le seul client de la banque ou du moins, qu’il revêt une réelle importance. Maintenant que les numéros apparaissent sur l’écran de notre téléphone, cela n’a bien sûr plus le même prestige, quoique… Personnaliser chaque relation est un art que le RM se doit de maîtriser.

Le RM qui arrive à cela atteint des sommets dans l’excellence du Private Banking ! Reconnaître ainsi son interlocuteur au téléphone, c’est lui donner le sentiment qu’il est le seul client de la banque ou du moins, qu’il revêt une réelle importance. Maintenant que les numéros apparaissent sur l’écran de notre téléphone, cela n’a bien sûr plus le même prestige, quoique… Personnaliser chaque relation est un art que le RM se doit de maîtriser. Arrangeant – en dehors du sens péjoratif véhiculé dans les fictions hollywoodiennes – signifie que le RM se plie en quatre pour donner entièrement satisfaction à son client. Même au-delà des limites stricto senso du monde de la finance, en solutionnant par exemple lui-même une problématique liée à l’achat d’une maison pour le client, à l’acquisition de son dernier yacht ou encore à l’inscription à une école privée pour son enfant.

Arrangeant – en dehors du sens péjoratif véhiculé dans les fictions hollywoodiennes – signifie que le RM se plie en quatre pour donner entièrement satisfaction à son client. Même au-delà des limites stricto senso du monde de la finance, en solutionnant par exemple lui-même une problématique liée à l’achat d’une maison pour le client, à l’acquisition de son dernier yacht ou encore à l’inscription à une école privée pour son enfant. Il doit pouvoir susciter une forme d’admiration aux yeux de son client, en lui montrant qu’il maitrise son domaine. Par exemple en ayant les connaissances requises en finance, géopolitique et économie. En ayant de même l’expérience des marchés boursiers pour anticiper au mieux leur évolution à court, moyen et long terme.

Il doit pouvoir susciter une forme d’admiration aux yeux de son client, en lui montrant qu’il maitrise son domaine. Par exemple en ayant les connaissances requises en finance, géopolitique et économie. En ayant de même l’expérience des marchés boursiers pour anticiper au mieux leur évolution à court, moyen et long terme.

Article très intéressant, on sait précisément le rôle d'un Relationship Manager au sein d'une banque et surtout son fonctionnement.

Bravo !

"il saura s’entourer des bons spécialistes pour l’aider ; il se positionnera comme le chef d’un orchestre symphonique, composé de virtuoses pour le plus grand profit et plaisir de son audience" - pour moi, c'est cette phrase est celle qui décrit le mieux vos compétences!