Les structures actuelles des prestations de services financiers sont organisées de telle manière que la personne qui recherche des conseils financiers est à chaque fois en contact avec un spécialiste d’un domaine limité.

Le compte salaire ou d’épargne est suivi par la banque ou la poste, par exemple. Les titres font l’objet d’un suivi par un autre conseiller bancaire. La prévoyance professionnelle et les contrats d’assurances sont quant à eux suivis par un assureur ou conseiller en prévoyance professionnelle. Pour les questions fiscales, vous faites appel à un expert fiscal ou à un fiduciaire et en cas de problèmes de succession, vous engagez un notaire ou un avocat.

Il est rare que tous ces spécialistes prennent place ensemble autour d’une table avec le client pour trouver une solution en commun. Cet environnement conduit, en général, à une situation où il devient difficile d’atteindre une solution optimale et adaptée aux besoins du client, puisque le résultat de ces solutions individuelles peut provoquer une sur-assurance dans certains domaines et des lacunes importantes dans d’autres.

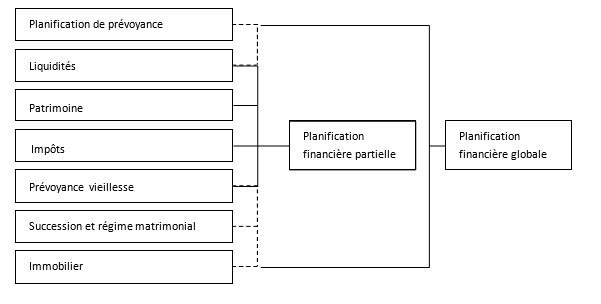

L’objectif de tout conseil financier intégral est de présenter une vue d’ensemble globale, objective et réalisable de tous les domaines financiers qui permettent au client de réaliser ses objectifs à court, moyen et long terme. Dans cette approche, il ne faut pas seulement tenir compte des données spécifiques de la personne et de ses préférences subjectives, mais également de l’environnement juridique, fiscal et économique.

De plus, réduire le nombre d’interlocuteurs différents offre au client la possibilité de communiquer plus aisément sur les changements en lien avec sa situation et ses objectifs, ainsi que d’assurer un véritable suivi.

À noter toutefois qu’il est impossible pour un conseiller financier d’être un expert de tous les domaines. Dans un cas précis qui sortirait de son domaine de compétence, il lui incombe d’orienter le client vers un spécialiste qui saura répondre à la problématique.

Le conseil financier global doit offrir la possibilité de faire coïncider les moyens financiers de l’individu avec ses désirs personnels et ses objectifs de vie dans une perspective harmonieuse. Le client se trouvant au centre de l’équation, il devient alors possible de prendre en considération toute sa situation financière et d’analyser si les prestations mises en place conviennent à ses objectifs ou si des ajustements s’avèrent nécessaires.

Pour ce faire, tous les domaines en lien avec les finances du client seront mis en corrélation afin d’éviter d’éventuels doublons et d’offrir une optimisation de sa situation. La prévoyance vieillesse est souvent un sujet d’optimisation fiscale, mais peut devenir également une voie d’accès à la propriété immobilière ainsi qu’un placement financier fiable et apportant un rendement conséquent.

L’organisation d’une succession ou du régime matrimonial permet d’éviter une mauvaise répartition du patrimoine ainsi que de potentielles mauvaises surprises en termes d’imposition. Une bonne gestion des liquidités permet une planification adéquate d’une acquisition immobilière, d’une succession ou de l’arrêt d’une activité professionnelle. Chaque domaine spécifique qui était jusqu’à lors traité par un spécialiste de manière individuelle peut désormais être mis en lien avec d’autres domaines ainsi que les objectifs du client.

Les prestations financières ont souvent pour but de combler une lacune ou de répondre à un besoin immédiat de la personne. Toutefois, la situation et les objectifs de l’individu peuvent évoluer et changer au fil du temps. Il devient alors nécessaire d’effectuer des changements en renonçant à certaines prestations ou en souscrivant à de nouvelles. Ces modifications « de dernière minute » présentent souvent des pertes pour le client ou un manque d’optimisation, et ceci aurait parfois pu être anticipé au préalable dans le cadre d’une planification financière établie en fonction de la situation et des besoins du client.

La planification ayant pour but de répondre à un besoin ou objectif futur, elle exige un certain degré d’anticipation et permet au client d’identifier une ligne de conduite à tenir afin de réaliser ses projets. En prenant de l’avance grâce à une planification financière adéquate, il est alors possible d’optimiser plus facilement sa situation et de bénéficier des meilleures prestations qui répondront aux besoins à court, moyen et long terme. Bien entendu, il peut arriver que des changements de situation imprévus viennent modifier ou troubler les objectifs du client, ainsi que la planification financière établie. Cependant, la planification ayant une vision orientée vers l’avenir, elle a un devoir de flexibilité, afin de s’adapter aux variations et changements de situation éventuels.

La planification financière est le plus souvent utilisée lors de la planification d’une retraite, anticipée ou ordinaire, de la transmission d’un patrimoine ou d’une entreprise, de l’acquisition et sauvegarde d’un bien immobilier, ainsi que de la réalisation d’un projet personnel ou professionnel.

Profiter d’un conseil financier global permet un suivi concret et moins contraignant grâce à la réduction du nombre d’interlocuteurs, une optimisation de sa situation grâce à la concordance de toutes ses prestations financières et la correction de lacunes ou de potentielles sur-assurances, ainsi qu’une vision à court, moyen et long termes grâce à une planification financière adaptée aux besoins actuels et futurs.

Lectures complémentaires :

7 conseils à observer avant de renouveler votre assurance santé par

L’indépendance financière, un rêve irréaliste ou une possibilité pour tous ?

Source : cours mendo.ch – Bases du conseil financier (modifié)

Photo credit : StockUnlimited