Stephen Anthony

Vous pouvez lire cet article en anglais, en cliquant ici

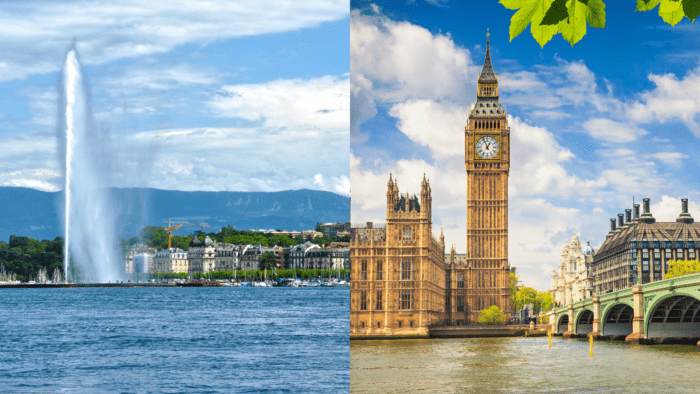

Le parcours de Stephen Anthony dans le secteur de la banque privée a commencé à Barclays à Genève en 1998. Au départ, il s'agissait d'un emploi d'été consistant à traiter des confirmations imprimées, mais il a rapidement commencé à organiser des comptes et à aider ses collègues, élargissant ainsi son rôle. Passé à Lloyds Private Banking, il a assumé davantage de responsabilités, telles que la résolution de problèmes avec d'autres banques et le traitement des différences de liquidités avec les traders. Après une année d'expérience bancaire à Genève, il est retourné à Londres, où il avait auparavant étudié la technologie musicale.

Londres étant le plus grand marché au monde, Stephen a vécu un changement important, passant d'une équipe de 10 à 20 personnes à Genève à une collaboration avec des milliers de personnes. Si Genève et Londres ont toutes deux des marchés distincts, une part importante des transactions en provenance de la Suisse aboutit au Royaume-Uni. Le marché londonien est plus réactif et plus complexe, puisque les transactions se font entre institutions plutôt qu'avec des clients finaux. Stephen souligne la facilité théorique d'une relocalisation du Royaume-Uni vers la Suisse, mais insiste sur le défi que représentent les nouveaux environnements et l'évolution des lois.

En outre, Stephen souligne les points communs et les différences entre les réglementations bancaires de la Suisse et de l'UE. Bien qu'elles partagent des normes bancaires internationales et des exigences en matière de lutte contre le blanchiment d'argent et de connaissance du client (AML/KYC), il existe des divergences dans l'accès au marché, les autorités réglementaires et les systèmes d'assurance-dépôts en raison de la non-appartenance de la Suisse à l'Union européenne.

Bien que par la suite le domaine bancaire ait fait l'objet d'une automatisation substantielle qui a réduit les besoins en main-d'œuvre, dans les années nonante le secteur était en pleine expansion. Stephen s'est épanoui dans l'environnement londonien au rythme effréné, se souvenant de la poussée d'adrénaline que représentait la prise de décisions rapides durant l'âge d'or du secteur. Il décrit avec précision le processus manuel qui consistait à récupérer les tickets de transaction auprès des traders, à déchiffrer leurs notes souvent hâtives et illisibles et à saisir les données dans le système - un processus archaïque comparé à l'efficacité électronique d'aujourd'hui.

Le secteur financier a connu d'importants changements ces dernières années, en particulier en matière de réglementation et d'automatisation. À l'origine, les traders étaient libres de pratiquer n'importe quel prix, tant que le client était d'accord. Cependant, l'introduction dans l'Union européenne de réglementations telles que EMIR (European Market Infrastructure Regulation), MiFID (Markets in Financial Instruments Directive - Directive concernant les marchés d'instruments financiers) et MiFID II a rendu obligatoire la « meilleure exécution ». Celle-ci exige que les traders prouvent qu'ils ont cherché à obtenir le meilleur prix pour leurs clients. Ceci constitue un changement par rapport à l'approche de laissez-faire précédente. Ces réglementations sont nées de la volonté de l'UE de créer un environnement commercial plus contrôlé et davantage axé sur le client, à l'instar des réglementations relatives à la protection des consommateurs.

EMIR a été adopté pour améliorer la transparence et réduire les risques sur le marché des produits dérivés. Il se concentre sur la compensation obligatoire des produits dérivés standardisés de gré à gré (OTC), la déclaration des transactions sur les produits dérivés, l'atténuation des risques pour les produits dérivés de gré à gré non compensés et la réglementation des contreparties centrales.

Mise en œuvre en 2007, MiFID visait à harmoniser et à réglementer les marchés et les services financiers au sein de l'UE. Cette directive a introduit des règles pour les entreprises d'investissement, les plateformes de trading, la protection des investisseurs et la transparence. MiFID II, adoptée en janvier 2018, est une révision complète de la première directive, incluant des règles détaillées qui renforcent la transparence, la protection des investisseurs et l'intégrité du marché. Elle comprend des mécanismes tels que le double plafond de volume, des règles sur la négociation d'instruments financiers et des exigences accrues en matière d'information.

En 2007, Stephen a été confronté à un défi unique lorsqu'un attentat terroriste a frappé le métro de Londres alors qu'il se trouvait à Paris pour une mission. Au milieu du chaos, il s'est retrouvé à diriger l'ensemble de son service londonien depuis Paris, recevant les instructions de ses supérieurs par téléphone portable, coordonnant les activités des différents services et s'acquittant de ses tâches habituelles. Le stress de la situation a été atténué par l'intense activité de la journée.

En 2007, Stephen a été confronté à un défi unique lorsqu'un attentat terroriste a frappé le métro de Londres alors qu'il se trouvait à Paris pour une mission. Au milieu du chaos, il s'est retrouvé à diriger l'ensemble de son service londonien depuis Paris, recevant les instructions de ses supérieurs par téléphone portable, coordonnant les activités des différents services et s'acquittant de ses tâches habituelles. Le stress de la situation a été atténué par l'intense activité de la journée.

Stephen se remémore un problème opérationnel concernant des comptes d’instances bénévoles qui l'a incité à proposer une solution plus efficace que celle qui s’appliquait. La banque était confrontée à des difficultés lorsqu'elle négociait avec des gestionnaires de fonds qui répartissaient souvent leurs transactions entre de nombreux comptes, y compris des comptes destinés à la bienfaisance. Le processus était entravé par l'obligation de saisir les numéros de code de chaque organisme de bienfaisance, ce qui entraînait des retards inutiles. Conscient de cette inefficacité, Stephen a proposé un changement, soulignant la redondance du blocage de transactions entières en raison d’une seule information manquante. Après en avoir fait part à son supérieur et s'être entretenu avec le Trésor britannique, la pratique a finalement été révisée. Rationalisant les opérations et réduisant la complexité, le résultat de cette démarche a profité non seulement à la banque pour laquelle il travaillait, mais à toutes les institutions financières traitant avec des gestionnaires de fonds britanniques.

Interrogé sur sa capacité à se déconnecter du travail, Stephen reconnaît l'importance de fixer des limites, ce qu'il fait personnellement sans grande difficulté. Pour la gestion de sa charge de travail, Stephen s'appuie sur ses notes afin de s'assurer que les tâches soient accomplies. L'un des principes clés de son rôle est d'éviter les suppositions : chaque problème, quelle que soit sa similitude avec des problèmes antérieurs, doit être abordé comme un défi unique. Stephen souligne l'importance de la résolution interne, minimisant les contacts directs avec les traders pour leur permettre de se concentrer sur leurs responsabilités principales.

Les erreurs sont quotidiennes dans toutes les banques et la recherche de leur origine peut prendre beaucoup de temps. La complexité des problèmes de trading est souvent due à la compatibilité des multiples systèmes ou à d’éventuels bugs informatiques. Stephen décrit le processus complexe de rectification des erreurs, depuis la correction des séquences d'ordres jusqu'au traitement des divergences entre les comptes des clients. Il insiste sur l'importance de s'adapter à la configuration unique de chaque banque, en adoptant une période d'observation au début de chaque nouvelle mission. Cela lui permet de proposer des solutions rationnelles et efficaces basées sur sa vaste expérience. Il est essentiel de comprendre les subtilités de l'exécution des transactions, de la confirmation des clients et de la mise en place des données de marché, ainsi que de se familiariser avec les dynamiques organisationnelles et les règles de conformité propres à chaque environnement bancaire.

Stephen anticipe un avenir dans l'industrie financière marqué par un raffinement continu des réglementations, citant des exemples tels que EMIR, MiFID, et MiFID II. Les réglementations devenant plus strictes, les banques auront besoin de personnel supplémentaire pour assurer la conformité, ce qui diminuera la rentabilité et pourrait entraîner une augmentation des frais de service. L'évolution vers un environnement plus réglementé nécessite également une automatisation accrue pour gérer efficacement l'évolution du marché. Cette tendance reflète la transformation du secteur vers un équilibre entre le respect de la réglementation et le progrès technologique.

Comme l'explique Stephen dans son article, en septembre 2024, le marché américain des actions passera à un règlement T+1, réduisant le délai de règlement des transactions sur actions de trois jours à un seul. Stephen souligne le défi que représente le règlement T+1, car les erreurs sur les transactions effectuées après le mois de mars entraîneront un déboursement immédiat le jour suivant. Cela renforce la nécessité d'une conciliation préalable méticuleuse et d'une grande précision le jour de la transaction, ce qui accroît le stress du middle office.

Stephen envisage un rôle pour l'intelligence artificielle (IA) dans le processus de conciliation. L’IA pourrait aider à garantir l'exactitude et à minimiser les divergences entre les transactions plus rapidement que les méthodes traditionnelles.

La compensation obligatoire signifie que les parties impliquées dans la transaction sont tenues de passer par une chambre de compensation pour atténuer les risques associés à la transaction.

Les produits dérivés sont des instruments financiers dont la valeur dépend du prix d'un actif sous-jacent, comme une devise, une action, une matière première, etc. Les produits dérivés standardisés ont des termes et des conditions prédéfinis.

Les transactions de gré à gré (over-the-counter ou OTC) sont celles qui ont lieu directement entre deux parties en dehors d'un marché organisé.

Lorsque la compensation sur les produits dérivés n’est pas obligatoire, on applique des mécanismes d’atténuation des risques.

Une contrepartie est une des parties dans une transaction. Le but de réglementer les contreparties est d’atténuer les risques.

Le double plafond de volume fait référence à des limitations mises en place pour les transactions effectuées sur des plateformes de négociation transparentes. Le double plafond de volume est composé du plafond préalable à la négociation (pre-trade volume cap) et du plafond sur la négociation (trading volume cap).

Du même auteur :

Blonde Redhead en concert à l’Usine

Entre deux mondes : Zhenishbek Edigeev, du Kirghizstan à la Suisse

Hermeto Pascoal: Ella Fitzgerald Stage, July 5th

Hermeto Pascoal : Scène Ella Fitzgerald, le 5 juillet

Plácido Domingo au Victoria Hall : 13 juin

La Nativa : Un café-bar un peu magique

Jean-Michel Jarre, Guest of Honor at GIFF

Crédit photos : Sandrina Barroso