Nous ouvrons une série d'articles sur le monde de la finance, afin que nos experts nous éclairent sur des notions financières qui semblent parfois très compliquées. Le but de ces articles consiste à ce que tout le monde comprenne ces notions et ce monde si spécialisé. Ce premier article traite du levier financier.

Nous ouvrons une série d'articles sur le monde de la finance, afin que nos experts nous éclairent sur des notions financières qui semblent parfois très compliquées. Le but de ces articles consiste à ce que tout le monde comprenne ces notions et ce monde si spécialisé. Ce premier article traite du levier financier.

Dans le monde de la finance d’entreprise, il est souvent fait référence à la notion de levier financier. Par levier financier, il faut entendre « augmentation du niveau d’endettement ». Or, il peut être démontré que suite à une augmentation de la dette, la rentabilité des fonds propres s’améliore et constitue en ce sens un effet de levier.

Pour déterminer la rentabilité des fonds propres, il suffit de diviser le résultat après impôts par l’investissement des actionnaires, soit les fonds propres.

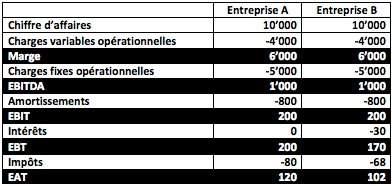

Prenons pour exemple le cas de deux entreprises A et B, semblables à tous les niveaux (mêmes secteurs d’activités, mêmes marchés, mêmes tailles, mêmes chiffres d’affaires, mêmes structures de charges, etc.), à l’exception de leurs structures financières.

Supposons que l’entreprise A est financée à 100% par des fonds propres, tandis que l’entreprise B fait appel à 60% de dettes, avec un taux d’intérêt annuel de 5%. Supposons aussi que le total des actifs au bilan des deux sociétés est de 1'000. En outre, le taux d’imposition des sociétés est de 40%.

Ci-dessous les comptes de résultats de deux entreprises portant sur le dernier exercice :

Légende

La rentabilité des fonds propres pour A est ainsi de Bénéfice (EAT)/fonds propres = 120/1'000 = 12%. Et celle de B est de 102/400 = 25.5%.

Nous pouvons ainsi affirmer que comparée à l’entreprise A, l’entreprise B a fait appel à l’effet de levier financier pour améliorer la rentabilité des fonds propres de 25.5% – 12% = 12.5% !

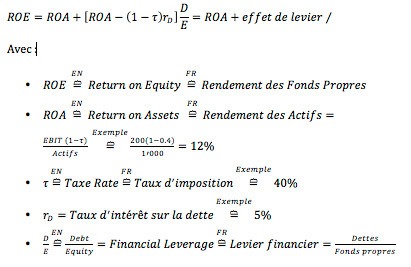

Mathématiquement, l’effet de levier peut être exprimé comme suit :

Si nous appliquons la formule mathématique dans le cas de l’entreprise A, cela nous donne :

![]()

Nous pouvons constater que pour l’entreprise A, qui n’a fait appel à aucun effet de levier, la rentabilité des fonds propres est égale à la rentabilité des actifs.

Par contre, pour l’entreprise B, nous avons :

![]()

L’effet de levier pour l’entreprise B est ainsi de 13.5%.

A ce stade, nous serions en droit de conclure que plus une entreprise s’endette, plus la rentabilité de ses fonds propres augmente. Dès lors pourquoi toutes les entreprises ne s’endettent pas à un niveau maximal ?!? Si nous poussons ce raisonnement à l’extrême, alors toutes les entreprises devraient se financer par 99.999999% de dettes et 0.000001% de fonds propres, ce qui se traduirait par un rendement des fonds propres égal à l’infini !

Les choses hélas ne sont pas si simples. En effet, si nous nous arrêtons à notre exemple précédent avec deux entreprises bénéficiaires, alors nous serions amené à penser que plus une entreprise s’endette, mieux c’est. Mais supposons maintenant que les deux mêmes entreprises A et B ont enregistré un EBIT négatif de -200 :

Remarquons au passage qu’en cas de pertes, il y a lieu d’économies d’impôts.

La rentabilité des fonds propres dans ce dernier cas est de -120/1'000 = -12% pour A, respectivement de -138/400 = -34.5%. Ou encore, mathématiquement :

Force est de constater que l’effet de levier fonctionne dans les deux sens, soit une rentabilité accrue des fonds propres en cas de bénéfice, soit une chute vertigineuse de cette même rentabilité en cas de perte !

En d’autres termes, l’usage de l’effet de levier augmente la volatilité des rendements de fonds propres. Or, en finance, la volatilité est une mesure du risque ! Cela revient à dire que le recours à l’endettement augmente le risque lié aux actions (fonds propres) !

L’augmentation du risque des actions peut lui aussi être exprimé mathématiquement :

![]()

Où β*=Risque systématique de marché de *

D’après la formule ci-dessus, dans le cas où l’entreprise se finance exclusivement par fonds propres, le risque des ses actions est égal au risque liés à ses actifs. Mais dès qu’elle commence à s’endetter, une 2ème composante apparaît, le risque lié à l’endettement. C’est la raison pour laquelle les entreprises ne s’endettent pas 99.99%. En effet, elles doivent trouver un équilibre entre le rendement espéré accru et l’augmentation du risque y afférent.

Cet équilibre est fonction de l’aversion au risque des actionnaires. Les actionnaires avec une grande aversion au risque s’endettent peu, voire pas du tout, tandis que ceux qui ont une faible aversion au risque ont tendance à s’endetter beaucoup afin de profiter de l’effet de levier.

Plus simplement, un effet de levier en finance est l'un des moyens à disposition des entreprises, dont ne disposent pas les indépendants, pour manipuler ses avoirs, en utilisant des outils virtuels, pour influencer, dans certains cas le réel. Ces manipulations sont profitables à l'entreprise qui l'opère, et risquée pour elle - même, si ses capitaux ne sont pas suffisants. Il y a toujours des moyens pour les sociétés plus fortes de se sortir d'un mauvais pas, en évitant souvent la faillite. Alors que d'autres entreprises, moins bien intentionnées, utilisent ça pour se (faire) mettre en faillite (frauduleusement) et repartir discrètement sur de nouvelles bases. Ses cas sont rares et évités par la plupart des acteurs, mais peuvent subvenir. Ils constituent un risque subi par tous, mais profitables à certains....