Nous continuons notre série d’articles sur le monde de la finance, afin que nos experts nous éclairent sur des notions financières qui semblent parfois très compliquées. Le but de ces articles consiste à ce que tout le monde comprenne ces notions et ce monde si spécialisé.

Nous continuons notre série d’articles sur le monde de la finance, afin que nos experts nous éclairent sur des notions financières qui semblent parfois très compliquées. Le but de ces articles consiste à ce que tout le monde comprenne ces notions et ce monde si spécialisé.

Le « Leveraged Buy-Out » (Rachat à effet de levier) est une opération financière permettant le rachat d’une entreprise avec un apport minimal de fonds propres mais en faisant appel à un fort endettement. L’endettement sert d’effet de levier pour augmenter le rendement des capitaux propres. L’utilisation de l’effet de levier a pour conséquence d’augmenter le risque lié aux actions.

Nous invitons nos lecteurs à consulter le précédent article « Qu’est-ce qu’un effet de levier en finance ? » et qui aborde de manière détaillée la thématique de l’effet de levier financier.

Aussi, un LBO est une opération relativement à haut risque, ce qui fait que les retours sur investissement élevés (quand tout se déroule comme prévu !).

En général, dans une transaction LBO, les repreneurs se fixent une date de sortie, c.à.d. une date de revente de la société achetée, avec comme objectif à moyen terme de réaliser un retour sur investissement des plus honorables.

En général, dans une transaction LBO, les repreneurs se fixent une date de sortie, c.à.d. une date de revente de la société achetée, avec comme objectif à moyen terme de réaliser un retour sur investissement des plus honorables.

La durée de vie d’un LBO est ainsi généralement de quelques années, le plus souvent entre 6 à 10 ans.

En outre, il n’y a généralement aucune rémunération des fonds propres (distribution de dividendes) durant la durée de vie d’un LBO, les apporteurs de capitaux propres étant rémunérés uniquement à la date de sortie:

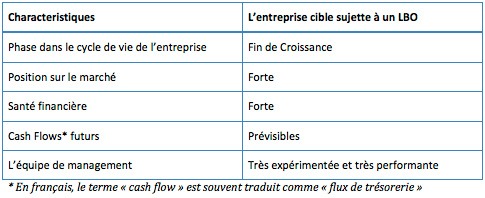

Ci-dessous quelques caractéristiques de l’entreprise cible :

Le LBO est un terme générique. En fonction des spécificités de la transaction, les terminologies suivantes sont plus précises :* En français, le terme « cash flow » est souvent traduit comme « flux de trésorerie »

Mais quel que soit le format, seule la structure de financement du groupe est au final modifiée et la nouvelle équipe dirigeante est partie prenante de l’investissement.

Nous avons développé un exemple pratique dans ce qui suit, afin de mieux appréhender une transaction LBO!

Exemple d’un MBO

Données

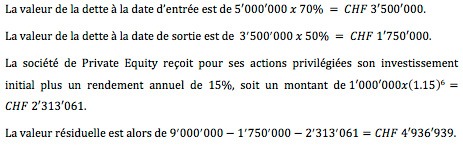

La Société X SA va être cédée à son management. Sa valeur a été estimée à CHF 5'000’000.-.

Le financement de l’acquisition se fera par 70% de dettes et 30% de capitaux propres.

Les capitaux propres vont être financés comme suit :

CHF 1'000'000.- d’actions privilégiées ;

CHF 3’00'000.- d’actions ordinaires ;

Le management a prévu de céder l’activité dans 6 ans pour une valeur de sortie de CHF 9'000'000.-.

Durant la durée de vie de X SA, un remboursement de 50% de la dette a été prévu.

Les actions privilégiées sont garanties par un rendement annuel composé de 15%, payable à la sortie.

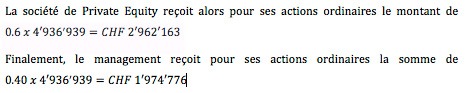

Les actions ordinaires tenues par la société de Private Equity recevront 60% de la valeur résiduelle à la sortie, cela après le remboursement de la dette et la rémunération des actions privilégiées.

Le management recevra le solde de la valeur résiduelle (valeur de sortie – remboursement du solde de la dette – rémunération des actions privilégiées – rémunérations des actions ordinaires tenues par la société de Private Equity).

Synthèse

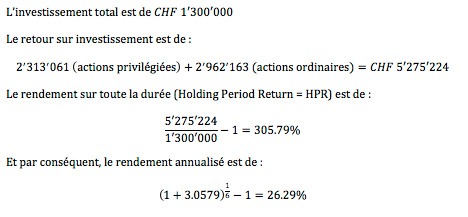

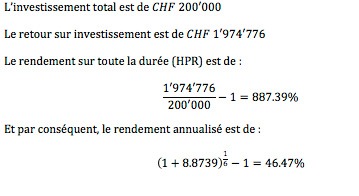

Rendement pour la société de Private Equity

Rendement pour le management

Photo credit: SalFalko via photopin cc, construct via photopin cc.

Merci de cet éclairage ! J'avoue m'être un peu perdue dans les détails du calcul mais je comprends mieux les termes et le sujet en général. C'est rassurant de mieux comprendre le monde de la finance, souvent opaque et inaccessible au commun des mortels...